คนโสด

- หากมีเงินได้จากการจ้างแรงงาน (เงินเดือน ค่าจ้าง) เพียงประเภทเดียว จะต้องยื่นแบบภาษีเมื่อมีเงินได้เกิน 120,000 บาท

- หากมีเงินได้จากการจ้างแรงงาน (เงินเดือน ค่าจ้าง) และมีเงินได้ประเภทอื่นด้วย หรือกรณีมีเฉพาะเงินได้ประเภทอื่นที่ไม่ใช่เงินได้จากการจ้างแรงงาน จะต้องยื่นแบบภาษีเมื่อมีเงินได้เกิน 60,000 บาท

คนมีคู่

- หากมีเงินได้จากการจ้างแรงงาน (เงินเดือน ค่าจ้าง) เพียงประเภทเดียว จะต้องยื่นแบบภาษีเมื่อมีเงินได้เกิน 220,000 บาท

- หากมีเงินได้จากการจ้างแรงงาน (เงินเดือน ค่าจ้าง) และมีเงินได้ประเภทอื่นด้วย หรือกรณีมีเฉพาะเงินได้ประเภทอื่นที่ไม่ใช่เงินได้จากการจ้างแรงงาน จะต้องยื่นแบบภาษีเมื่อมีเงินได้เกิน 120,000 บาท

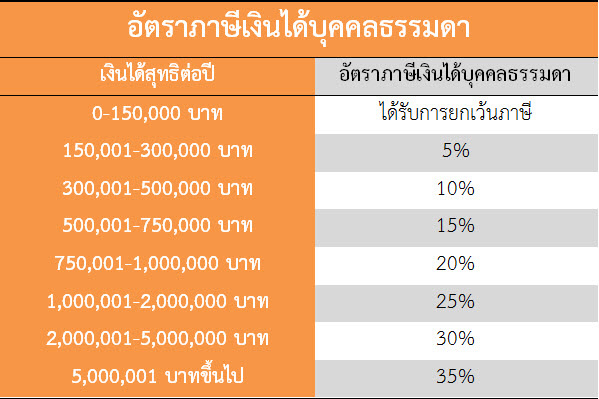

เท่ากับว่าผู้ที่มีเงินเดือนประมาณ 25,833 บาท หรือมีรายได้ตลอดทั้งปีรวมแล้วไม่เกิน 310,000 บาท เมื่อหักค่าใช้จ่ายและค่าลดหย่อนส่วนตัวรวม 160,000 บาทแล้ว จะเหลือเงินได้สุทธิ 150,000 บาท ซึ่งได้รับการยกเว้นภาษี

อย่างไรก็ตาม สำหรับผู้ที่มีเงินเดือนเกิน 25,833 บาท หรือมีรายได้ตลอดทั้งปีมากกว่า 310,000 บาท ก็อาจไม่ต้องเสียภาษีได้เช่นกัน ถ้ามีค่าลดหย่อนต่าง ๆ มาช่วย ดังนั้น ใครมีรายได้เกินนี้ ต้องลองคำนวณภาษีและหักค่าลดหย่อนกันดี ๆ

ใครที่ยังคำนวณไม่เป็น ก็ลองมาดูวิธีคำนวณภาษีเงินได้ที่นี่

จำนวน : หักค่าใช้จ่ายได้ตามจริง สูงสุดไม่เกินปีละ 60,000 บาท

เงื่อนไข :

ผู้ที่มีเงินได้หรือคู่สมรส สามารถนำค่าใช้จ่ายฝากครรภ์และค่าคลอดบุตร มาหักลดหย่อนภาษีเงินได้บุคคลธรรมดาได้ ดังนี้

• เป็นค่าใช้จ่ายที่เกิดขึ้นจากการรักษาพยาบาลอันเนื่องมาจากการตั้งครรภ์และคลอดบุตร ไม่ว่าจะเป็นค่าตรวจครรภ์ รับฝากครรภ์ ค่าบำบัดทางการแพทย์ ค่ายาและค่าเวชภัณฑ์ ค่าทำคลอด ค่ากินอยู่ในโรงพยาบาล

• สามารถใช้สิทธิลดหย่อนภาษีกับค่าใช้จ่ายที่เกิดตั้งแต่วันที่ 1 มกราคม - 31 ธันวาคม 2562

• หากเป็นค่าคลอดบุตรในการตั้งครรภ์ที่ไม่ได้เกิดขึ้นในปีภาษีเดียวกัน เช่น ตั้งครรภ์ปี 2562 แต่คลอดปี 2563 จะได้รับสิทธิลดหย่อนตามจำนวนที่จ่ายจริงในปีที่ใช้ แต่รวมกันแล้วต้องไม่เกิน 60,000 บาท เช่น ในปี 2562 จ่ายค่าฝากครรภ์ไปจำนวน 10,000 บาท ก็จะสามารถหักลดหย่อนภาษีปี 2562 ได้ 10,000 บาท ส่วนที่เหลืออีก 50,000 บาท สามารถนำไปหักลดหย่อนภาษีเมื่อคลอดบุตรในปี 2563 ได้

• หากจ่ายค่าฝากครรภ์หรือคลอดบุตรหลายคราวในปีภาษีเดียวกัน สามารถลดหย่อนภาษีได้คราวละไม่เกิน 60,000 บาท

เช่น จ่ายค่าคลอดบุตรคนแรกในเดือนมกราคม 2562 จะสามารถนำค่าใช้จ่ายส่วนนี้มาลดหย่อนภาษีได้ไม่เกิน 60,000 บาท และถ้าหากในเดือนธันวาคม 2562 มีการตั้งครรภ์และฝากครรภ์บุตรคนที่ 2 อีก ก็จะได้สิทธิลดหย่อนภาษีเพิ่มเติมอีกตามที่จ่ายจริง แต่ไม่เกิน 60,000 บาท รวมแล้วหากมีบุตร 2 คน ภายในปี 2562 จะสามารถนำค่าใช้จ่ายมาหักลดหย่อนได้สูงสุด 120,000 บาท

• กรณีคลอดบุตรแฝด สามารถหักลดหย่อนภาษีได้ไม่เกิน 60,000 บาท เนื่องจากเป็นการตั้งครรภ์คราวเดียว

• สามารถนำค่าใช้จ่ายจากการตั้งครรภ์และคลอดบุตรมาหักลดหย่อนภาษีได้ ไม่ว่าทารกที่คลอดจะมีชีวิตรอดหรือไม่

• สามีสามารถใช้สิทธิลดหย่อนภาษีค่าคลอดบุตรได้ไม่เกิน 60,000 บาท หากภรรยาไม่มีเงินได้

• กรณีสามีและภรรยามีเงินได้ทั้งคู่ จะสามารถใช้สิทธิลดหย่อนภาษีค่าตั้งครรภ์และคลอดบุตรได้ 2 กรณี คือ

- สามี-ภรรยา แยกยื่นภาษี : ภรรยาจะเป็นผู้ใช้สิทธิลดหย่อนภาษีได้ไม่เกิน 60,000 บาท ส่วนสามีไม่สามารถใช้สิทธิได้

- สามี-ภรรยา ยื่นรายการและเสียภาษีรวมกัน : ผู้ที่ยื่นภาษีสามารถใช้สิทธิลดหย่อนภาษีได้ 60,000 บาท

• สิทธิลดหย่อนภาษีดังกล่าว เมื่อนำไปรวมกับสิทธิการเบิกค่าฝากครรภ์และค่าคลอดบุตรจากสวัสดิการภาครัฐและเอกชน ต้องไม่เกิน 60,000 บาท

อธิบายง่าย ๆ ก็คือ หากใช้สิทธิเบิกค่าคลอดบุตรจากสวัสดิการค่ารักษาพยาบาลของข้าราชการ / สิทธิประกันสังคม / สิทธิหลักประกันสุขภาพแห่งชาติ รวมทั้งสวัสดิการค่ารักษาพยาบาลที่ได้รับจากนายจ้างภาคเอกชนแล้ว จะสามารถนำมาหักลดหย่อนภาษีได้แค่ส่วนที่ยังไม่เกิน 60,000 บาทเท่านั้น

หลักฐานที่ใช้ลดหย่อนภาษี :

- ใบรับรองแพทย์

- ใบเสร็จรับเงิน หรือหลักฐานอื่นที่แสดงว่าได้จ่ายค่าฝากครรภ์และค่าคลอดบุตรให้แก่สถานพยาบาล

จำนวน : 30,000 บาทต่อคน (เมื่อรวมกับค่าลดหย่อนบุตรอีก 30,000 บาท เท่ากับลดหย่อนบุตรคนที่ 2 รวม 60,000 บาท)

เงื่อนไข :

- ต้องเป็นบุตรคนที่ 2 เป็นต้นไป ที่คลอดตั้งแต่ปี 2561 เป็นต้นไป

- ต้องเป็นบุตรโดยชอบด้วยกฎหมาย

- นับลำดับของบุตรทุกคน ไม่ว่าจะมีชีวิตอยู่หรือไม่ก็ตาม

เท่ากับว่า หากเราคลอดบุตรคนที่ 2 เป็นต้นไปในปี 2562 จะได้สามารถหักค่าลดหย่อนได้ถึง 120,000 บาท (ค่าลดหย่อนบุตร 30,000 บาท + ค่าลดหย่อนบุตรคนที่ 2 เป็นต้นไป 30,000 บาท + ค่าฝากครรภ์และคลอดบุตร 60,000 บาท)

สรุปอีกครั้ง ! ตั้งครรภ์ หรือคลอดลูกปี 2562 ลดหย่อนภาษีได้เท่าไหร่

จำนวน : ลดหย่อนจากบิดา-มารดา (ตัวเอง) และบิดา-มารดาคู่สมรส ได้คนละ 30,000 บาท มากสุดคือ 4 คน ไม่เกิน 120,000 บาท

เงื่อนไข :

• บิดา-มารดาต้องมีอายุ 60 ปีขึ้นไป และมีรายได้ในปีภาษีนั้นไม่เกิน 30,000 บาท

• หากเป็นบิดา-มารดาของคู่สมรส จะใช้ลดหย่อนภาษีได้ก็ต่อเมื่อคู่สมรสต้องไม่มีรายได้

• บิดา-มารดาออกหนังสือรับรองการเลี้ยงดู (ลย.03) ให้กับบุตรที่จะขอลดหย่อนภาษีด้วย

• หากมีลูกหลายคนจะสามารถใช้สิทธิได้เพียงคนเดียวเท่านั้น เช่น หากลูกคนโตใช้สิทธินี้ไปแล้ว ลูกคนอื่น ๆ ก็ไม่สามารถใช้สิทธินี้ได้อีก

ดาวน์โหลดหนังสือรับรองการหักลดหย่อนค่าอุปการะเลี้ยงดูบิดา-มารดา

จำนวน : 60,000 บาทต่อคน

เงื่อนไข :

• ต้องเป็นผู้ที่ดูแลคนพิการตามกฎหมาย ว่าด้วยการส่งเสริมและพัฒนาคุณภาพชีวิตคนพิการ

• ผู้พิการต้องมีบัตรประจำตัวคนพิการตามกฎหมายว่าด้วยการส่งเสริมและพัฒนาคุณภาพชีวิตคนพิการ หรือเป็นคนทุพพลภาพที่มีเงินได้พึงประเมินไม่เกิน 30,000 บาทต่อปี

ทั้งนี้ หากผู้พิการหรือทุพพลภาพเป็นบิดา-มารดา-บุตร-คู่สมรสของผู้มีเงินได้ ก็สามารถใช้สิทธิควบคู่กันได้เลย เช่น บิดาอายุเกิน 60 ปี เป็นผู้พิการ ไม่มีรายได้ เราสามารถนำมาลดหย่อนได้สูงสุด (30,000+60,000 บาท) เท่ากับ 90,000 บาท

หรือหากคู่สมรสเป็นผู้พิการและไม่มีรายได้ ก็สามารถนำมาลดหย่อนได้สูงสุด 120,000 บาท (ค่าลดหย่อนคู่สมรส 60,000 + ค่าลดหย่อนอุปการะผู้พิการ 60,000)

ดาวน์โหลดหนังสือรับรองการหักลดหย่อนค่าอุปการะเลี้ยงดูคนพิการหรือทุพพลภาพ

จำนวน : ลดหย่อนได้ตามจริง สูงสุดไม่เกิน 9,000 บาท

จำนวน : ลดหย่อนได้ตามที่จ่ายจริง แต่ไม่เกิน 100,000 บาท

เงื่อนไขประกันชีวิต :

• ต้องเป็นประกันชีวิตที่มีความคุ้มครองตั้งแต่ 10 ปีขึ้นไป

• มีผลตอบแทนคืนไม่เกิน 20% ของเบี้ยสะสม (เงินปันผลหรือเบี้ยคืนรายปี)

• ต้องเป็นกรมธรรม์ที่ซื้อจากบริษัทประกันชีวิตที่ดำเนินกิจการในไทย

• หากเวนคืนกรมธรรม์ก่อนครบ 10 ปี ถือว่าผิดเงื่อนไข จะไม่สามารถนำมาลดหย่อนภาษีได้

• หากเราซื้อประกันชีวิตให้คู่สมรสไว้ และคู่สมรสไม่มีรายได้ แต่ยังจ่ายเบี้ยประกันอยู่ ก็ยังสามารถนำเบี้ยประกันที่จ่ายไปมาหักลดหย่อนได้ไม่เกิน 10,000 บาท

เงื่อนไขเงินฝากเพื่อสงเคราะห์ชีวิต :

• ต้องเปิดบัญชีเงินฝากเพื่อสงเคราะห์ชีวิต (ปัจจุบันมี 2 ธนาคาร คือ ออมสิน และ ธ.ก.ส.)

• ฝากเงินตั้งแต่ 10 ปีขึ้นไป

• ผู้มีเงินได้เป็นผู้จ่ายเงินฝากเท่านั้น

• กรณีได้รับเงินหรือผลประโยชน์ตอบแทนคืนทุกปี ต้องไม่เกิน 20% ของเงินฝากรายปี

• มีหลักฐานจากธนาคารผู้รับฝากเงิน

• หักลดหย่อนภาษีได้ตามจำนวนที่ฝากเงินจริง แต่เมื่อรวมกับเงินที่ได้จ่ายค่าเบี้ยประกันชีวิตแล้ว ต้องไม่เกิน 100,000 บาท

ตัวอย่างเช่น หากจ่ายเบี้ยประกันชีวิตในปีนั้นไปแล้ว 70,000 บาท เราจะมีสิทธิ์นำเงินฝากสงเคราะห์ชีวิตไปลดหย่อนภาษีได้อีกเพียง 30,000 บาท

จำนวน : 15% ของรายได้ แต่ไม่เกิน 200,000 บาท

เงื่อนไข :

• ต้องเป็นประกันที่มีระยะเวลาเอาประกัน 10 ปีขึ้นไป

• ต้องเป็นกรมธรรม์ที่ซื้อจากบริษัทประกันชีวิตที่ดำเนินกิจการในไทย

• จ่ายผลตอบแทนให้ผู้เอาประกันตั้งแต่อายุ 55 ปี ต่อเนื่องไปจนถึงอายุ 85 ปี หรือมากกว่านั้น

• เมื่อรวมค่าเบี้ยประกันที่จ่ายให้กับกองทุนสำรองเลี้ยงชีพ หรือกองทุนบำเหน็จบำนาญข้าราชการ หรือกองทุนสงเคราะห์ตามกฎหมายว่าด้วยโรงเรียนเอกชน หรือกองทุนรวมเพื่อการเลี้ยงชีพ (RMF) แล้ว ต้องไม่เกิน 500,000 บาท

• หากมีประกันชีวิตแบบทั่วไปอยู่แล้ว แต่ยังไม่ครบ 1 แสนบาท สามารถนำค่าเบี้ยประกันชีวิตแบบบำนาญไปรวมกับสิทธิลดหย่อนประกันชีวิตแบบทั่วไปได้ให้ครบ 1 แสนบาทก่อน ส่วนที่เหลือก็ยังสามารถนำมาลดหย่อนโดยใช้สิทธิเบี้ยประกันชีวิตแบบบำนาญได้ 15% ของเงินได้ที่เสียภาษี แต่ไม่เกิน 200,000 บาท

จำนวน : ลดหย่อนภาษีได้ไม่เกิน 15,000 บาทต่อปี แต่เมื่อรวมเบี้ยประกันชีวิตแล้วต้องไม่เกิน 100,000 บาท

เงื่อนไข : ประกันสุขภาพที่นำมาลดหย่อนได้ มีดังนี้

• ประกันให้ความคุ้มครองเกี่ยวกับการรักษาพยาบาลอันเกิดจากการเจ็บป่วยและการบาดเจ็บ การชดเชยการทุพพลภาพและการสูญเสียอวัยวะเนื่องจากการเจ็บป่วยหรือบาดเจ็บ

• ประกันอุบัติเหตุเฉพาะที่ให้ความคุ้มครองเกี่ยวกับการรักษาพยาบาล การทุพพลภาพ การสูญเสียอวัยวะ และการแตกหักของกระดูก

• ประกันภัยโรคร้ายแรง

• ประกันภัยการดูแลระยะยาว

อย่างไรก็ตาม แนะนำให้ตรวจสอบกับบริษัทประกันก่อนว่า ประกันสุขภาพที่เราสนใจจะซื้อ หรือที่มีอยู่แล้วนั้นสามารถลดหย่อนภาษีได้หรือไม่

จำนวน : ลดหย่อนได้ตามจริง แต่ไม่เกิน 15,000 บาท

เงื่อนไข

• บิดา-มารดาต้องไม่มีเงินได้พึงประเมินในปีภาษีที่ขอหักลดหย่อนเกิน 30,000 บาทขึ้นไป

• บิดาหรือมารดาต้องอยู่ในไทยไม่ต่ำกว่า 180 วันในปีภาษีนั้น

• ลูกที่จะใช้สิทธิต้องเป็นบุตรตามกฎหมายเท่านั้น บุตรบุญธรรมไม่สามารถใช้สิทธิได้

• ลูกสามารถใช้สิทธิได้หลายคน โดยหารเฉลี่ยกัน เช่น ลูก 2 คน ร่วมกันซื้อประกันสุขภาพให้บิดา จำนวน 15,000 บาท ดังนั้นลูกแต่ละคนสามารถนำเบี้ยประกันสุขภาพบิดาไปลดหย่อนภาษีได้คนละ 7,500 บาท

อย่างไรก็ตาม แบบประกันสุขภาพของบิดา-มารดาที่นำมาลดหย่อนภาษีได้จะต้องเป็นความคุ้มครองด้านใดด้านหนึ่งใน 4 ด้านเท่านั้น คือ

• คุ้มครองค่ารักษาพยาบาล หรือจ่ายเงินชดเชย จากการเจ็บป่วยทั่วไป

• คุ้มครองค่ารักษาพยาบาล หรือจ่ายเงินชดเชย จากกรณีอุบัติเหตุ

• คุ้มครองกรณีที่เป็นโรคร้ายแรง

• ประกันคุ้มครองการพยาบาลสำหรับการเจ็บป่วยระยะยาว (Long Term Care)

จำนวน : สูงสุด 15% ของเงินได้พึงประเมิน แต่ไม่เกิน 500,000 บาท

เงื่อนไข :

• ปี 2562 จะเป็นปีสุดท้ายที่สามารถนำเงินลงทุนในกองทุนรวมหุ้นระยะยาว หรือ LTF มายื่นหักลดหย่อนภาษีได้

• ซื้อแล้วต้องถือครองไว้อย่างน้อย 7 ปี (หรือ 5 ปี 2 วัน) ซึ่งจะนับตามปี พ.ศ. เช่น ซื้อ LTF ปี 2562 จะต้องถือไว้จนถึงวันที่ 1 มกราคม 2568 เป็นอย่างน้อย และไม่สามารถโอนหรือจำนำไปเพื่อเป็นหลักประกันได้

*ตัวอย่างการคำนวณลดหย่อนภาษีจาก LTF

เช่น ผู้มีรายได้สุทธิ 3 ล้านบาทต่อปี เสียภาษีในอัตรา 30% เมื่อคำนวณแล้วจะเท่ากับ 900,000 บาท แต่เมื่อซื้อกองทุน LTF 15% ของรายได้แล้ว จะสามารถซื้อกองทุน LTF ได้วงเงินสูงสุด 450,000 บาท จึงนำรายได้สุทธิ 3 ล้านนั้น หักลดหย่อนจากกองทุนออก 450,000 เท่ากับเหลือเงินได้สุทธิ 2,550,000 บาท แล้วจึงนำไปคำนวณการจ่ายภาษีที่ 2,550,000 X 30% เท่ากับจ่ายภาษีเพียง 765,000 บาท ลดลงจากเดิมที่ต้องจ่าย 900,000 บาท

จำนวน : หักลดหย่อนได้สูงสุด 15% ของเงินได้พึงประเมิน แต่ไม่เกิน 500,000 บาท

เงื่อนไข :

• ลงทุนขั้นต่ำ 5,000 บาทต่อปี หรือ 3% ของเงินได้ และไม่เกิน 15% ของเงินได้ทั้งปีที่ต้องเสียภาษี

• เมื่อซื้อ RMF รวมกับ กบข. + กองทุนสำรองเลี้ยงชีพ + กองทุนครูโรงเรียนเอกชน + ประกันชีวิตแบบบำนาญ + กองทุนการออมแห่งชาติ ต้องไม่เกิน 500,000 บาท

• ต้องลงทุนอย่างน้อย 5 ปีเต็ม นับจากวันที่ลงทุนวันแรก โดยไม่ระงับการซื้อหน่วยลงทุนเกิน 1 ปีติดต่อกัน ทั้งนี้ การนับ 5 ปี จะนับเฉพาะปีที่มีการซื้อหน่วยลงทุน คือ ปีใดไม่ลงทุนจะไม่นับว่ามีการลงทุนในปีนั้น

• ต้องลงทุนต่อเนื่องจนอายุครบ 55 ปีบริบูรณ์

จำนวน : ตามที่จ่ายจริง แต่ไม่เกินปีละ 10,000 บาท ส่วนจำนวนเงินที่เกิน 10,000 บาท แต่ไม่เกิน 15% ของรายได้ และไม่เกิน 490,000 บาท จะได้รับยกเว้น ไม่ต้องนำไปรวมกับเงินได้ที่ต้องเสียภาษี

เงื่อนไข :

• เงินสมทบกองทุนสำรองเลี้ยงชีพ เมื่อรวมกับ RMF, กบข., กองทุนครูโรงเรียนเอกชน, ประกันชีวิตแบบบำนาญ, กองทุนการออมแห่งชาติ ต้องไม่เกิน 500,000 บาท

ภาพจาก Cat Act Art / Shutterstock.com

จำนวน : ลดหย่อนภาษีได้เท่าที่จ่ายจริง แต่ไม่เกิน 15% ของเงินได้ที่ต้องเสียภาษี

เงื่อนไข :

• เมื่อรวมกับ RMF, กองทุนสำรองเลี้ยงชีพ, กองทุนครูโรงเรียนเอกชน, ประกันชีวิตแบบบำนาญ, กองทุนการออมแห่งชาติ ต้องไม่เกิน 500,000 บาท

จำนวน : ลดหย่อนภาษีได้เท่าที่จ่ายจริง แต่ไม่เกิน 15% ของเงินได้ที่ต้องเสียภาษี

เงื่อนไข :

• เมื่อรวมกับ กบข., RMF, กองทุนสำรองเลี้ยงชีพ, ประกันชีวิตแบบบำนาญ, กองทุนการออมแห่งชาติ ต้องไม่เกิน 500,000 บาท

จำนวน : ตามจำนวนที่จ่ายจริง สูงสุดปีละ 13,200 บาท

เงื่อนไข :

• เมื่อรวมกับ กบข., RMF, กองทุนสำรองเลี้ยงชีพ, ประกันชีวิตแบบบำนาญ, กองทุนครูโรงเรียนเอกชน ต้องไม่เกิน 500,000 บาท

จำนวน : ลดหย่อนได้ตามที่จ่ายจริง แต่ไม่เกิน 100,000 บาท

เงื่อนไข :

• ดอกเบี้ยจากเงินกู้การเช่าซื้อบ้าน คอนโด หรือที่อยู่อาศัย

• ต้องเป็นการกู้ยืมจากสถาบันการเงินภายในประเทศ เช่น ธนาคารพาณิชย์และธนาคารของรัฐต่าง ๆ โดยทรัพย์สินที่กู้ ต้องใช้มาเป็นหลักในการค้ำประกันการกู้ (จำนอง) ด้วย

• ต้องเป็นการกู้เพื่อซื้อหรือสร้างที่อยู่ บนที่ดินของตัวเองหรือกู้เพื่อซื้อคอนโดมิเนียม

• หากมีการกู้สำหรับที่อยู่อาศัยมากกว่า 1 แห่ง สามารถใช้ลดหย่อนรวมกันได้ทุกแห่ง แต่ต้องไม่เกิน 100,000 บาท

• กรณีกู้ร่วมกันหลายคน ก็ให้แบ่งดอกเบี้ยคนละเท่า ๆ กัน แต่รวมแล้วต้องไม่เกิน 100,000 บาทต่อคนเช่นกัน

จำนวน : ไม่เกิน 20% ของราคาอสังหาริมทรัพย์ โดยนำมาเฉลี่ยลดหย่อนภาษีได้เป็นเวลา 5 ปี หรือเท่ากับลดหย่อนภาษีได้ปีละ 4% ของราคาบ้านเป็นเวลา 5 ปี

ยกตัวอย่างเช่น ซื้อบ้านหรือคอนโดหลังแรกราคา 3 ล้านบาท โอนกรรมสิทธิ์วันที่ 20 พฤศจิกายน 2558 จะสามารถนำค่าบ้าน 20% คือ 600,000 บาท มายื่นลดหย่อนภาษีได้เป็นเวลา 5 ปี (ตั้งแต่ปี 2558-2562) คิดเป็นปีละ 120,000 บาท

เงื่อนไข

• ต้องเป็นผู้ซื้ออสังหาริมทรัพย์หลังแรกในราคาไม่เกิน 3,000,000 บาท และโอนกรรมสิทธิ์ในช่วงวันที่ 13 ตุลาคม - 31 ธันวาคม 2559 ตามมาตรการกระตุ้นเศรษฐกิจเมื่อปี 2558

• สำหรับบ้านที่โอนกรรมสิทธิ์ในปี 2559 จะสามารถใช้สิทธิลดหย่อนภาษีสำหรับเงินได้ของปี 2559-2563 ซึ่งตอนที่ยื่นภาษีเพื่อใช้สิทธิลดหย่อนบ้านหลังแรกในรอบนี้จะกรอกเป็นค่าลดหย่อนในช่อง "เงินได้ที่จ่ายเพื่อซื้ออสังหาริมทรัพย์"

จำนวน : ไม่เกิน 200,000 บาท

เช่น หากเราซื้อบ้านราคาไม่เกิน 5 ล้านบาท สามารถใช้สิทธิ์หักลดหย่อนภาษีได้ทันที 200,000 บาท

จำนวน : 2 เท่าของจำนวนที่จ่ายจริง แต่ไม่เกิน 10% ของเงินได้หลังจากหักค่าใช้จ่ายและค่าลดหย่อนอย่างอื่นก่อนหักลดหย่อนเงินบริจาค เช่น หากบริจาคเงินให้สถานศึกษาที่กระทรวงศึกษาธิการกำหนด 3,000 บาท ก็จะสามารถหักลดหย่อนได้ 2 เท่า คือ 6,000 บาท

เงื่อนไข :

• ต้องเป็นสถานศึกษาที่ ศธ. กำหนด

• ต้องบริจาคและบันทึกข้อมูลผ่านระบบ e-Donation เท่านั้น

รายชื่อสถานศึกษาที่กระทรวงศึกษาธิการกำหนด ให้ใช้สิทธิลดหย่อนเงินบริจาค

จำนวน : 2 เท่าของจำนวนที่จ่ายจริง แต่เมื่อรวมกับเงินบริจาคเพื่อสนับสนุนการศึกษาแล้วต้องไม่เกิน 10% ของเงินได้พึงประเมินหลังหักค่าใช้จ่ายและหักลดหย่อนอื่น ๆ แล้ว

เงื่อนไข :

• เป็นการบริจาคให้สถานพยาบาลต่าง ๆ ของราชการ ไม่ว่าจะเป็นสถาบันการศึกษา องค์กรมหาชน หรือหน่วยงานต่าง ๆ

• ต้องมีหลักฐานใบเสร็จรับเงิน หรือมีการบันทึกข้อมูลบริจาคผ่านระบบ e-Donation ซึ่งส่งข้อมูลถึงกรมสรรพากรโดยตรง

ตรวจสอบรายชื่อสถานพยาบาลของทางราชการที่หักลดหย่อนเงินบริจาคได้ 2 เท่า

จำนวน : 2 เท่าของจำนวนที่จ่ายจริง แต่เมื่อรวมกับเงินบริจาคเพื่อสนับสนุนการศึกษาแล้วต้องไม่เกิน 10% ของเงินได้พึงประเมินหลังหักค่าใช้จ่ายและหักลดหย่อนอื่น ๆ แล้ว

เงื่อนไข :

• เป็นการบริจาคเงินให้หน่วยงานด้านกีฬาที่สังกัดสมาคมกีฬาแห่งประเทศไทย

• มีหลักฐานใบเสร็จรับเงิน หรือมีการบันทึกข้อมูลบริจาคผ่านระบบ e-Donation ซึ่งส่งข้อมูลถึงกรมสรรพากรโดยตรง

จำนวน : 2 เท่าของจำนวนที่จ่ายจริง แต่เมื่อรวมกับเงินบริจาคเพื่อสนับสนุนการศึกษาแล้วต้องไม่เกิน 10% ของเงินได้พึงประเมินหลังหักค่าใช้จ่ายและหักลดหย่อนอื่น ๆ แล้ว

เงื่อนไข : เงินบริจาคกลุ่มนี้ประกอบด้วย

• เงินบริจาคเข้ากองทุนวิจัยและนวัตกรรม 4 กองทุน ได้แก่ กองทุนเพื่อการพัฒนาวิทยาศาสตร์ฯ, กองทุนสนับสนุนการวิจัย, กองทุนเพื่อการพัฒนาระบบมาตรวิทยา และกองทุนเพื่อการพัฒนาระบบสาธารณสุข เพื่อส่งเสริมด้านการทำวิจัย พัฒนา และนวัตกรรม

• เงินบริจาคให้แก่กองทุนพัฒนาครู คณาจารย์

• เงินบริจาคในการจัดหาหนังสือหรือสื่ออิเล็กทรอนิกส์เพื่อส่งเสริมการอ่าน

• เงินบริจาคในการจัดให้คนพิการได้รับสิทธิประโยชน์

• เงินบริจาคให้แก่องค์กรปกครองส่วนท้องถิ่นในการจัดตั้งศูนย์พัฒนาเด็กเล็ก

• เงินบริจาคให้โครงการฝึกอบรมอาชีพ และการจัดกิจกรรมที่เกี่ยวข้องกับการบำบัด แก้ไข ฟื้นฟู สงเคราะห์เด็กและเยาวชนของสถานพินิจคุ้มครองเด็กและเยาวชน หรือศูนย์ฝึกอบรมเด็กและเยาวชนในกรมพินิจและคุ้มครองเด็กและเยาวชน กระทรวงยุติธรรม

• เงินบริจาคเข้ากองทุนยุติธรรม เพื่อช่วยเหลือประชาชนในการดำเนินคดี การขอปล่อยชั่วคราวผู้ต้องหาหรือจำเลย การถูกละเมิดสิทธิมนุษยชน และการให้ความรู้ทางกฎหมายแก่ประชาชน เพื่อสงเคราะห์ผู้เดือดร้อน ยากไร้ ด้อยโอกาส ให้เข้าถึงกระบวนการยุติธรรมได้อย่างเท่าเทียม

หลักฐานที่ใช้ลดหย่อนภาษี :

• ใบเสร็จรับเงินบริจาค หรือใบอนุโมทนาบัตร ที่ระบุชื่อผู้บริจาคชัดเจนตรงกับชื่อ-นามสกุลของผู้เสียภาษี เพื่อนำมาใช้เป็นหลักฐาน หรือบริจาคผ่านระบบ e-Donation

ข้อดีของระบบ e-Donation คือ สามารถใช้สิทธิ์ลดหย่อนภาษีได้เลย โดยไม่ต้องเก็บหลักฐานการบริจาคมายื่นภาษี จึงไม่ต้องกังวลว่าเอกสารต่าง ๆ จะสูญหาย และยังช่วยให้เราได้รับเงินคืนภาษีได้เร็วขึ้นด้วย

จำนวน : ตามที่บริจาคจริง แต่ต้องไม่เกิน 10% ของเงินได้หลังจากหักค่าใช้จ่ายและค่าลดหย่อนอย่างอื่น

เงื่อนไข :

• ต้องเป็นการบริจาคผ่านหน่วยงานส่วนราชการ องค์กรของรัฐบาล องค์การ หรือสถานสาธารณกุศล หรือผ่านเอกชนที่เป็นตัวแทนรับบริจาคที่ได้ขึ้นทะเบียนไว้กับกรมสรรพากร

• มีใบเสร็จรับเงินเป็นหลักฐานลดหย่อนภาษี

ภาพจาก ShutterStockStudio / Shutterstock.com

จำนวน : ตามที่บริจาคจริง แต่ต้องไม่เกิน 10% ของเงินได้หลังจากหักค่าใช้จ่ายและค่าลดหย่อนอย่างอื่น

เงื่อนไข

• เป็นการบริจาคเงินเพื่อสาธารณกุศล ให้แก่วัดวาอาราม มูลนิธิ สมาคม สถานสาธารณกุศล สถานสงเคราะห์ ฯลฯ

ตรวจสอบรายชื่อมูลนิธิ สมาคม สถานสาธารณกุศล ที่หักลดหย่อนเงินบริจาคได้

จำนวน : ตามที่จ่ายจริง แต่ไม่เกิน 15,000 บาท

เงื่อนไข :

• สำหรับการซื้อสินค้าระหว่างวันที่ 1-16 มกราคม 2562

• ต้องเป็นการซื้อสินค้า 3 ประเภท คือ ยางรถยนต์ (มีใบกำกับภาษีแบบเต็มรูป และคูปอง กยท.), หนังสือ (จากร้านที่เป็นบริษัท ห้างหุ้นส่วนนิติบุคคล หรือ E-Book ที่ออกใบเสร็จรับเงินได้) และสินค้าโอทอป จากร้านค้าโอทอปที่ลงทะเบียนกับกรมการพัฒนาชุมชน และมีหลักฐานเป็นใบเสร็จรับเงิน หรือใบกำกับภาษีแบบเต็มรูปที่ระบุว่าเป็นรายการซื้อสินค้าหนึ่งตำบลหนึ่งผลิตภัณฑ์

ช้อปช่วยชาติ คืนภาษีเท่าไร เช็กก่อน ! ซื้ออะไรลดหย่อนภาษีได้-ไม่ได้

จำนวน : ตามที่จ่ายจริง แต่ไม่เกิน 15,000 บาท

เงื่อนไข :

• เป็นการซื้อสินค้าเพื่อการศึกษาและกีฬา ประกอบด้วยอุปกรณ์การศึกษา แต่ไม่รวมถึงอุปกรณ์อิเล็กทรอนิกส์, เครื่องแต่งกายสำหรับการศึกษา, อุปกรณ์กีฬา (ไม่รวมอุปการณ์สำหรับกีฬาอิเล็กทรอนิกส์) และเครื่องแต่งกายสำหรับการเล่นกีฬา

• ซื้อสินค้าระหว่างวันที่ 1 พฤษภาคม - 30 มิถุนายน 2562

• มีใบกำกับภาษีแบบเต็มรูปเป็นหลักฐาน

จำนวน : เมื่อรวมกับการซื้อหนังสือในโครงการช้อปช่วยชาติ 2561 ในช่วงวันที่ 1-16 มกราคม 2562 ต้องไม่เกิน 15,000 บาท

เช่น ช่วงวันที่ 1-16 มกราคม 2562 ได้ซื้อหนังสือในโครงการช้อปช่วยชาติไปแล้ว 3,000 บาท จะเหลือวงเงินที่สามารถซื้อหนังสือเพื่อขอลดหย่อนภาษีตลอดทั้งปีได้อีกเพียง 12,000 บาท

เงื่อนไข :

• สามารถซื้อได้ทั้งหนังสือที่เป็นสิ่งพิมพ์ (ทุกประเภท ยกเว้นนิตยสารและหนังสือพิมพ์) รวมทั้ง e-Book

• ต้องซื้อจากร้านที่เป็นบริษัท หรือห้างหุ้นส่วนนิติบุคคล หรือนิติบุคคลซึ่งประกอบกิจการในประเทศไทย และออกใบเสร็จรับเงิน หรือใบกำกับภาษีแบบเต็มรูปได้

• ซื้อสินค้าระหว่างวันที่ 1 มกราคม - 31 ธันวาคม 2562

จำนวน : ตามที่จ่ายจริง แต่ไม่เกิน 15,000 บาท

เงื่อนไข :

• ต้องซื้อจากร้านค้าโอทอปที่ลงทะเบียนกับกรมการพัฒนาชุมชน

• ซื้อสินค้าระหว่างวันที่ 30 เมษายน - 30 มิถุนายน 2562

• มีใบเสร็จรับเงิน หรือใบกำกับภาษีแบบเต็มรูปที่ระบุว่าเป็นรายการซื้อสินค้าหนึ่งตำบลหนึ่งผลิตภัณฑ์

จำนวน :

• ท่องเที่ยวเมืองหลัก ลดหย่อนภาษีได้ไม่เกิน 15,000 บาท

• ท่องเที่ยวเมืองรอง ลดหย่อนภาษีได้ไม่เกิน 20,000 บาท

• รวมกันทั้งหมดแล้ว ต้องไม่เกิน 20,000 บาท

เงื่อนไข

• ต้องเดินทางท่องเที่ยววันที่ 30 เมษายน - 30 มิถุนายน 2562

• ต้องเป็นค่าที่พัก ค่าบริการนำเที่ยวและมัคคุเทศก์ ตามเงื่อนไขที่กำหนด สามารถตรวจสอบได้ที่

จำนวน :

• ค่าซ่อมแซมอสังหาริมทรัพย์ หรือค่าวัสดุ หรืออุปกรณ์ในการซ่อมแซมอาคาร หรือห้องชุด ตามที่จ่ายจริง แต่ไม่เกิน 100,000 บาท

• ค่าซ่อมแซมรถ หรือสิ่งอำนวยความสะดวกในรถ ตามที่จ่ายจริง แต่ไม่เกิน 30,000 บาท

เงื่อนไข :

• เป็นผู้ประสบเหตุอุทกภัยจากพายุปาบึก ที่เกิดขึ้นช่วงวันที่ 3-7 มกราคม 2562

• ต้องมีการใช้จ่ายเพื่อซ่อมแซมระหว่างวันที่ 3 มกราคม - 31 มีนาคม 2562

จำนวน :

• ค่าซ่อมแซมทรัพย์สินรถ หรืออุปกรณ์ ลดหย่อนได้ตามจำนวนที่จ่ายจริง แต่ไม่เกิน 30,000 บาท

• ค่าซ่อมแซมอสังหาริมทรัพย์ ครอบคลุมบ้าน บ้านเช่า ลดหย่อนได้ตามจำนวนที่จ่ายจริง แต่รวมกันไม่เกิน 100,000 บาท กรณีที่เจ้าของบ้านมีบ้านหลายหลังให้นำบิลมารวมกันและขอลดหย่อนภาษีในครั้งเดียว

เงื่อนไข :

• สำหรับผู้ประสบภัยน้ำท่วม 32 จังหวัด ในพื้นที่ที่ประกาศเขตภัยพิบัติจากพายุโพดุล พายุคาจิกิ และมรสุมตะวันตกเฉียงใต้

• ต้องมีการใช้จ่ายเพื่อซ่อมแซมระหว่างวันที่ 29 สิงหาคม-30 พฤศจิกายน 2562

• ผู้มีเงินได้ต้องเป็นเจ้าของกรรมสิทธิ์ ผู้เช่า หรือผู้ใช้ประโยชน์จากทรัพย์สินนั้น เพื่อเป็นที่อยู่อาศัย ใช้ประกอบกิจการ หรือใช้ประโยชน์อื่น หรือต้องเป็นเจ้าของกรรมสิทธิ์หรือผู้เช่าซื้อรถนั้น

• กรณีจ่ายค่าซ่อมแซมหรือค่าวัสดุหรืออุปกรณ์ในการซ่อมแซมทรัพย์สินมากกว่าหนึ่งแห่ง ให้รวมคำนวณค่าซ่อมแซมหรือค่าวัสดุหรืออุปกรณ์ในการซ่อมแซมทรัพย์สินทุกแห่งเข้าด้วยกัน

• กรณีจ่ายค่าซ่อมแซมหรือค่าวัสดุหรืออุปกรณ์ในการซ่อมแซมรถหรืออุปกรณ์หรือสิ่งอำนวยความสะดวกในรถมากกว่าหนึ่งคัน ให้รวมคำนวณค่าซ่อมแซมหรือค่าวัสดุหรืออุปกรณ์ในการซ่อมแซมรถทุกคันเข้าด้วยกัน

* กรณีผู้มีเงินได้เป็นผู้พิการ ที่มีบัตรประจำตัวคนพิการตามกฎหมายว่าด้วยการส่งเสริมและพัฒนาคุณภาพชีวิตคนพิการ พ.ศ. 2550 ซึ่งเป็นผู้อยู่ในไทย และมีอายุไม่เกิน 65 ปีบริบูรณ์ ในปีภาษี จะได้รับยกเว้นเงินได้ เฉพาะส่วนที่ไม่เกิน 190,000 บาท ในปีภาษีนั้น

* กรณีเป็นผู้สูงอายุ มีอายุไม่ต่ำกว่า 65 ปีบริบูรณ์ ในปีภาษี จะได้รับยกเว้นเงินได้เฉพาะส่วนที่ไม่เกิน 190,000 บาท ในปีภาษีนั้น

* กรณีมีเครดิตภาษีเงินปันผล สำหรับคนที่ลงทุนในหุ้น ใช้ยกเว้นภาษีได้ตามสัดส่วนที่ได้รับจากเงินปันผล โดยแนะนำให้สมัครสมาชิกที่เว็บไซต์ ศูนย์รับฝากหลักทรัพย์ ตลาดหลักทรัพย์แห่งประเทศไทย แล้วดาวน์โหลดเอกสารไปใช้ยื่นสรรพากรโดยที่เราไม่ต้องคำนวณให้ยุ่งยาก หรือหากยื่นภาษีทางออนไลน์ ก็สามารถดาวน์โหลดไฟล์ไปใส่ในเว็บไซต์ยื่นภาษีออนไลน์ของกรมสรรพากรได้เลย

สำหรับใครที่เคยซื้อสินค้าหรือบริจาคหน่วยงานไหนไว้แล้วสามารถนำมาลดหย่อนภาษีได้ อย่าลืมเก็บเอกสารต่าง ๆ ให้พร้อม เพื่อนำมาเป็นหลักฐานในการคำนวณภาษีและยื่นภาษี 2562 ในช่วงเดือนมกราคม-เมษายน 2563

* หมายเหตุ : อัปเดตข้อมูลล่าสุดวันที่ 13 ธันวาคม 2562

รายละเอียดเพิ่มเติม

กรมสรรพากร

ที่มา : https://money.kapook.com